热门搜索

消息中心

无消息通知

全部已读

贝玲妃、高丝、BY TERRY等国际大牌美妆品牌,纷纷宣布在中国市场收缩,甚至黯然离场。曾经的外资“顶流”,为何沦为了“时代的眼泪”?

图片来源: pexels

4月初,天猫和抖音公布的最新数据验证了部分本土美妆的增速:仅1-3月,韩束、珀莱雅在双平台的累计GMV均超过20亿,珀莱雅同比增长54%、韩束同比增长450%。

从数据来看,国内美妆市场正处于分水岭:一面是本土美妆快速发展,部分品牌营收增长超30%,多个品牌呈阶梯式迈入“10亿”大关;一面是外资美妆在中国市场收缩甚至黯然离场,据C2CC传媒不完全统计,2023年有22个海外美妆品牌退出中国市场。

近日,就连宝洁旗下的SK-II都被频传“撤柜”。据多名SK-II用户反映,上海多家商场的SK-II专柜已经撤柜,包括位于上海市中心核心商圈的商场。公开数据显示,此前上海SK-II专柜数为18家,目前仅剩10家正常营业。

4月17日,对于喧嚣直上的传闻,SK-II对“界面时尚”回应称:“频繁撤柜 ”“全国范围撤柜”“近期撤柜1/3”说法均属不实信息,“中国一直是SK-II非常重要的市场”。

尽管如此,外资品牌全面占领中国美妆市场的局面,似乎正在被打破。

当本土美妆快速发展,部分外资品牌在中国市场遭遇困境,就连曾经的“顶流”也未能躲过,成为了“时代的眼泪”。

2023年年底,贝玲妃宣布关闭天猫、京东、抖音的官方旗舰店,仅留丝芙兰这一售卖渠道。作为LVMH旗下曾经最赚钱的美妆品牌之一,LVMH官网记录下了其高光时刻:“每两秒钟就有一款眉部产品被售出”“每14秒就有一支反孔精英底霜被卖掉”。

这个堪称鼻祖级的美妆品牌,在进入中国市场17年后大幅闭店收缩,也在社交平台引发热议。

今年3月5日,“贝玲妃被曝将退出中国市场”的消息登上热搜,有用户表示,多个品牌会员收到贝玲妃修眉师的通知,提醒客户尽快使用会员权益,该品牌将于2024年6月底、7月初退出中国内地市场。《豹变》向丝芙兰工作人员询问此事,对方表示暂无明确通知。

激烈竞争下,被“卷”走的海外品牌不在少数。贝玲妃的“离场”虽然令人唏嘘,却也充满无奈。而来到今年,外资美妆撤柜潮仍在继续。

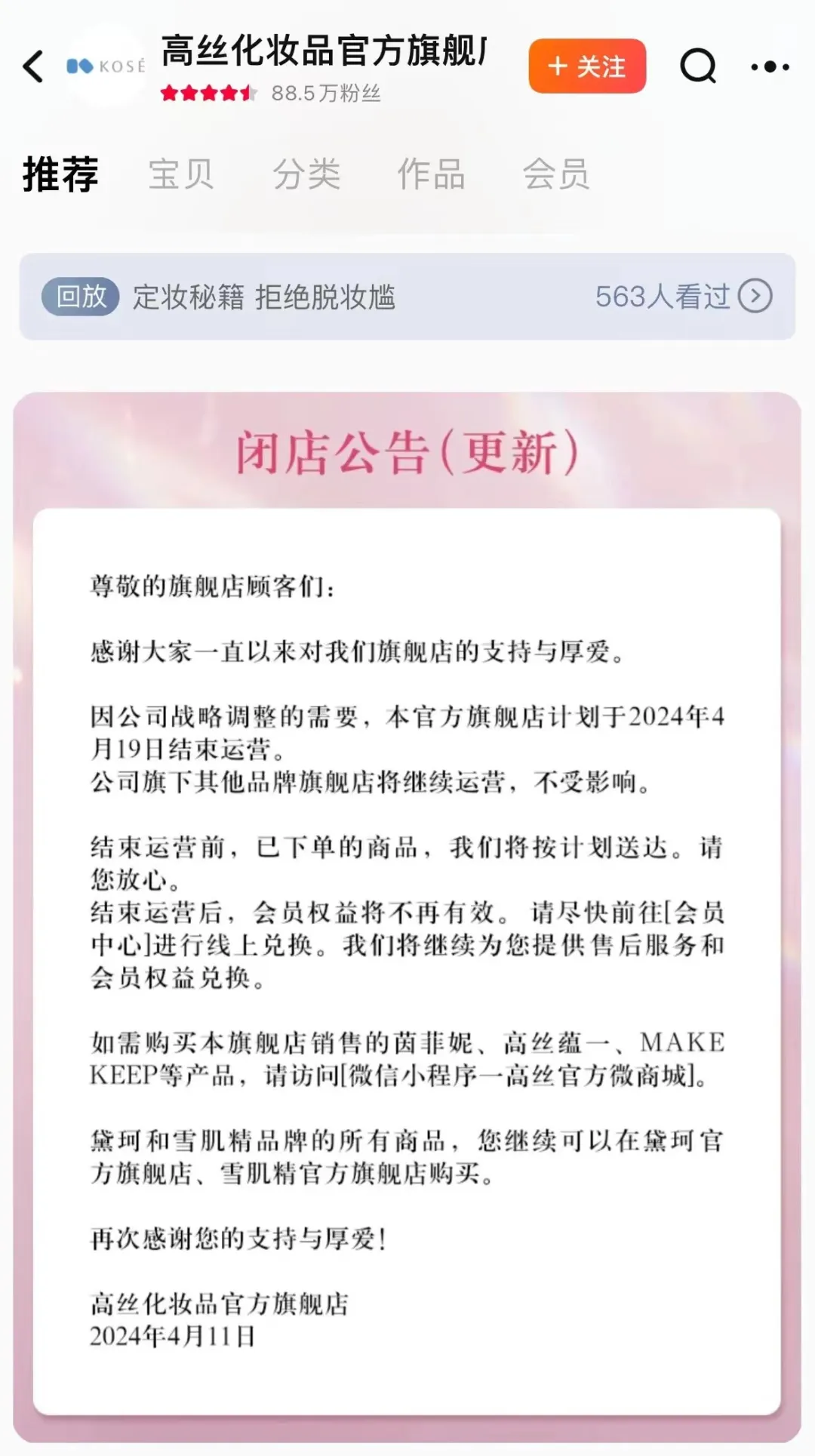

事实上,高丝在中国市场的调整并非突如其来。

高丝集团2023年全年业绩显示,集团总营收约为143.3亿元,同比增长3.9%,但营业利润下滑27.7%至7.6亿元,在亚太地区(除日本)的净销售额下跌高达34.7%,其中旅游零售渠道销售额约为12.69亿,几近腰斩。

对于低迷的业绩,高丝在2023年财报中提出,亚太地区业绩下滑主要是受到中国市场影响,归咎于是“中国旅游零售市场消费低迷和核污水”的影响,导致中国的消费者开始对日系品牌谨慎选择。日式化妆品在华的业绩或许受到核污水影响,但不可否认,作为四大日妆集团之一,高丝是在中国下滑最多的一个。

除了老牌外资美妆,高端小众品牌在中国美妆市场也遭遇挑战。近期,法国高端美妆品牌BY TERRY被传即将退出中国市场。有网友发现,BY TERRY在丝芙兰官网全线五折出售。针对这一情况,《豹变》咨询了苏州、北京两地的丝芙兰工作人员,被告知:“全国都一样的,丝芙兰门店的BY TERRY都要撤柜,商场的线下专柜从去年就开始撤了。”

而BY TERRY的官方微信公众号自2023年12月7日后再未更新,官方微博账号内容的发布时间也停留在2023年12月8日。目前,多位柜哥柜姐在社交平台发布BY TERRY的清仓消息。在丝芙兰官网,原价795元的立体紧致精华妆前乳,如今标价398元,很多粉丝正在抢货或囤货,多数产品已经售空下架。

在该品牌“疑似退出”的消息下,不少粉丝为其“喊冤”。但也有美妆从业者认为,BY TERRY 的定位和价格都偏高,加上营销动作太少,在国内市场很难卖动。

无论BY TERRY的真实情况如何,全线产品“打折出售”以及多平台账号的“停滞”,似乎暗示其可能在经历变局。从巨头到小众高端品牌,外资美妆正在中国市场经历前所未有的动荡,而随着本土竞争的加剧,未来的挑战或会更加严峻。

当外资美妆遭遇“水土不服”,本土美妆正在占据更多消费者的心智。

打开社交媒体和直播间,本土品牌的KOL推广和购买链接铺天盖地;回归到年轻消费者群体,越来越多人对本土品牌的热门产品如数家珍。从质疑到接受,国产“平替”摆上了更多人的化妆台。

“以前都是跟风大牌网红产品,一瓶精华都要千元左右,便宜的也要大几百,还担心买到假货。国货刚出来的时候也是观望态度,后来发现一些百元以内的国货洗面奶、妆前乳,好用又便宜,根本不必要在护肤上花那么多冤枉钱。”在30多岁的李倩看来,很多大牌产品都可以在国内找到替代品,并以更高的性价比购得。

像李倩这样觉得本土产品“真香”的消费者不在少数。

事实上,本土美妆的兴起,很大程度上是因为切中了趋势之下主流消费者的购买需求。据艾媒咨询统计数据,中国消费者在购买化妆品时,产品效果、性价比、产品成分为排名前三的关注点。

当本土美妆以更优越的价格、快速迭代的产品,给到消费者更宽广的价格和产品选择时,越来越多消费者对漂洋过海的贵妇产品去魅,正所谓“不是大牌爱不起,而是国货更具性价比”。

这样的背景之下,本土美妆迅速崛起。2023年天猫双11美妆行业抢先购首日品牌战绩显示,珀莱雅首次超过欧莱雅,一举登顶榜单第一名。把时间倒推一年,2022年这一榜单的前三名仍被欧莱雅、雅诗兰黛、兰蔻牢牢占据,而且自2019年以来,这三巨头一直稳居天猫美妆榜单前三名。

本土美妆的攻势猛烈,动摇着国际品牌多年来的市场主导地位,同时,多个本土品牌呈阶梯式迈入“十亿”大关。

以珀莱雅、薇诺娜、韩束为代表的头部品牌,在2023年的GMV分别达到75.41亿元、49.63亿元、42.28亿元,同比增速分别为44.49%、20.74%、120.91%;第二梯队中的欧诗漫、自然堂等,去年GMV为38.25亿元、34.54亿元,营收均在30亿以上;第三梯队中,本土彩妆品牌橘朵2023年收入为16.7亿元,冲破10亿大关。

从市场占比来看,本土护肤品的反扑在2023年得以体现。《2023年中国化妆品年鉴》显示,去年国货美妆的销售额同比增长9.96%,市场份额达50.4%,首次超越外资品牌。

当外资与本土市场份额各占一半,中国美妆市场来到了一个微妙的节点。以本土美妆的较快增速,占据更大的市场份额或许只是时间问题。

本土美妆正在奋力追赶,但真的能成为大牌“平替”吗?

青眼情报统计的数据显示,2023年中国化妆品销量TOP 20企业品牌榜单中,国货品牌占7席,外资占13席。这背后,既有外资美妆多年积累的品牌影响力,更有国际大牌美妆经由市场验证过的研发和生产标准,确保产品的安全有效。

这也决定了外资美妆在国内拥有大批拥趸,即便在性价比为王的当下,仍有大批美妆消费者甘愿为大牌付费。刘露是其中之一,在她看来:“挑选精华、面霜这类护肤产品时,我更青睐经过长时间市场检验的大牌,虽然溢价较高,但大牌产品的成分更加安全可信,在这点上国货与大牌还有差距”。

在大牌美妆重研发、重功效的对比之下,由于国内美妆起步较晚,自主研发和原料创新始终是行业的一大痛点。

自2019年乘着流量东风迎来“国货美妆元年”以来,很多消费者对本土品牌的可靠性存疑,多个国货品牌因产品同质化、背靠代工厂等问题被诟病。

以本土美妆代表品牌花西子为例,过去其被指出,在申请的177个专利中,超过一半都是产品外包装设计;而在2023年沸沸扬扬的“眉笔”风波后,花西子更被曝出没有自己的生产工厂,产品全部由代工厂生产。由于其产品多是ODM模式生产,导致同质化严重,花西子品牌方事实上只负责推广和销售。

这种情况在国货美妆品牌中并不少见。

有网友发现万花镜、酵色、UHUE、GIRL CULT等多个国产品牌的口红,来自同一家代工厂。对此,有消费者为其辩护,“业内OEM是常见的,品牌在生产环节把控好产品质量即可”。但自主研发能力薄弱的国产美妆护肤品,仍遭到消费者质疑,“生产周抛口红,很大的包装一丁点容量,一买一个不吱声”“没有国货之光,都是代工而已”……

国货崛起背后,“性价比”是最有冲击力的关键词,这也让它成为众所周知的“平替”,但重营销、轻研发的思路,很难保证长久立足。这种情况下,一旦外资美妆,尤其是国际大牌,跟上国内的营销节奏、补足上新速度慢、价格高等短板,很容易卷土重来。

外资美妆看似节节败退,但中国作为世界第二大化妆品消费市场,对其仍构成巨大吸引。一位美妆从业者认为,本土品牌性价比高导致外资品牌竞争力低,线下渠道成本太高,很多品牌撤柜是为了降低成本,但不排除以后会调整出一套成本更低的运营策略。

风向瞬息万变,在追求高性价比的大环境下,外资美妆不得不示弱;崛起中的国产,虽然擅长营销和抓住流量,却需要把更多的精力放在产品和研发本身。

正如欧莱雅集团董事长所说,中国已经成为世界上消费者最为挑剔的市场之一。未来谁能走得更久,市场会给予真实的反馈。

本文转载自豹变(ID:baobiannews),已获授权,版权归豹变所有, 未经许可不得转载或翻译。

《2023中国消费品牌增长力白皮书》现货热销中,398元包邮到家!

2023年,是中国的消费提振年,也是中国消费品牌在整体复苏态势下的重启之年。虽然疫情的影响逐渐褪去,但时代给予品牌的挑战并未消减半分。2023年上半年外企高管的“访华潮”再次印证了中国这块市场的吸引力和重要性,这也意味着中国消费企业已进入全面竞争的新阶段。

中国消费品牌究竟该如何理解环境变化带来的挑战和风险?如何识别与捕捉各个要素释放出的信号?又如何在谨慎应变中实现韧性生长?

从“看长”“向真”再到“应变”,历时130+天,CBNData重磅输出《2023中国消费品牌增长力白皮书》(以下简称《白皮书》),共计超20万字,现货正在热销中!点击此处或下方图片即可购买,包邮到家!

好文章,点个赞

版权提示

转载第一财经商业数据中心原创稿件,请于文首标明来源、作者,并保持文章完整性。非第一财经商业数据中心原创稿件,未经许可,任何人不得复制、转载、或以其他方式使用。如需转载或以其他方式使用稿件内容,请联系CBNData客服DD-4(微信ID:CBNDataDD4)