茶饮“店王”蜜雪冰城的招股书,至少带来了一项行业影响:很多同行看完这份材料后,可能会重新思考该如何继续手里的生意。这家主攻下沉市场的茶饮连锁品牌,有着可怕的赚钱能力。

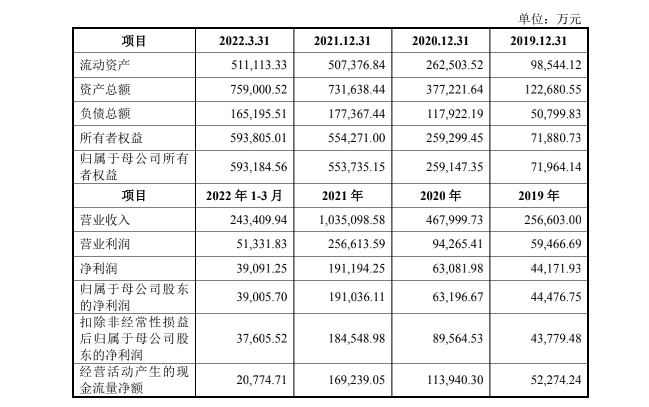

招股书显示,2021年蜜雪实现营收103.5亿元,净利润19.1亿元。也就是说,平均每卖出1块钱,便有约2毛的净利润进账。在这之前的2020年、2019年,蜜雪的净利润率也分别保持到13.5%、17.1%的水平。

一位饮品创业者告诉36氪未来消费,餐饮行业净利的平均水平在5%-8%,能超过10%的寥寥,而蜜雪直接做到了两、三倍的水平。一些消费创投人士看完这份财报之后,纷纷用“NB”、“雪王”、“信心支柱”来表达惊讶之情。

在朋友圈流传甚广的蜜雪财务数据,图据蜜雪招股书与利润率形成鲜明落差的,是蜜雪几近平价的产品定位。在茶饮市场,蜜雪的定价最低,均价保持在6元-8元之间,其主要对手的均价则分布在10元-30元不等;同时蜜雪门店规模高达2.2万家,比行业第二名、6000多家店的古茗依然高出一个身位。茶饮在中国有过长期繁荣,从一点点、coco都可等台式奶茶,到近些年以喜茶、奈雪、茶颜悦色为代表的新式茶饮,市场发展速度肉眼可见。二级市场的投资者们,可能正翘首盼望“雪王”的到来。一杯单价仅个位数的茶饮,在此前的饮品圈可能毫不起眼,但在当下,恐怕没有人会拒绝这门如此赚钱的生意。

在朋友圈流传甚广的蜜雪财务数据,图据蜜雪招股书与利润率形成鲜明落差的,是蜜雪几近平价的产品定位。在茶饮市场,蜜雪的定价最低,均价保持在6元-8元之间,其主要对手的均价则分布在10元-30元不等;同时蜜雪门店规模高达2.2万家,比行业第二名、6000多家店的古茗依然高出一个身位。茶饮在中国有过长期繁荣,从一点点、coco都可等台式奶茶,到近些年以喜茶、奈雪、茶颜悦色为代表的新式茶饮,市场发展速度肉眼可见。二级市场的投资者们,可能正翘首盼望“雪王”的到来。一杯单价仅个位数的茶饮,在此前的饮品圈可能毫不起眼,但在当下,恐怕没有人会拒绝这门如此赚钱的生意。蜜雪其实是一家供应链公司

雪王超百亿的收入从哪里来?加盟门店是直接贡献者。

加盟模式是蜜雪的核心经营方式。截至今年Q1,蜜雪加盟店与直营店分别为22229家、47家,此外还有一小部分收入来自于电商渠道售卖周边商品,但相比于加盟店业务,后两者的业务贡献比例几乎可以忽略不计。

但蜜雪的收入并非来自于收受加盟费。恰恰相反,加盟费贡献的比例很小。

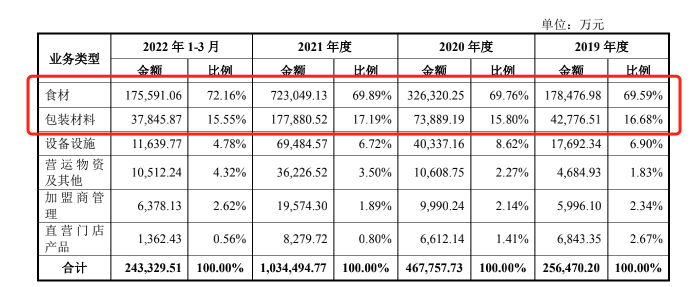

根据招股书,蜜雪2021年主营收入Top3分别为食材、包材、设备设施,三者占主营收入比例分别为70%、17%、6.7%。这一构成与此前2019年、2020年情况基本一致。相比之下,来自加盟商管理的收入占比在2019年-2021年分别仅为2.34%、2.14%、2.62%。

食材、包材,是一杯茶饮出品的核心成本要素。从过去三年来看,二者对蜜雪的收入贡献比例均超过85%。也即是说,蜜雪的收入主要来自于原材料供应链,只不过跟其他供应链公司的区别在于,他们面对的是产品高度标准化、超过2万家的终端加盟门店。

蜜雪近些年收入构成情况,图据招股书以“蜜雪冰城”、“幸运咖”、“极拉图”三个品牌运营,蜜雪主要产品包括现制果茶、奶茶、咖啡、冰淇淋四类,尽管在门店菜单端有几十个不等的SKU呈现,但在食材原材料端,多数是标准化程度较高的固体饮料、风味饮料浓浆、果酱,按照销售金额比例,前述三类合计贡献约五成的收入。蜜雪核心的原材料均为自主生产。从招股书披露的模式来看,蜜雪的上游面对的是乳制品、糖、植脂末等初级原材料,并在其上游供应链端,进行杀菌、调配、包装等处理后,标准化处理后投入到门店端,且值得注意的是,固体饮料、风味饮料浓浆均为常温保存,而非冷链运输,不仅让门店端更标准化,也在很大程度上压缩了物流成本。值得一提的是,蜜雪的核心原料自采最早起于2012年,当年成立了大咖食品有限公司,并在之后2014年投入使用自有物流中心,并在全国推行免运费政策,开始全国化扩张。

蜜雪近些年收入构成情况,图据招股书以“蜜雪冰城”、“幸运咖”、“极拉图”三个品牌运营,蜜雪主要产品包括现制果茶、奶茶、咖啡、冰淇淋四类,尽管在门店菜单端有几十个不等的SKU呈现,但在食材原材料端,多数是标准化程度较高的固体饮料、风味饮料浓浆、果酱,按照销售金额比例,前述三类合计贡献约五成的收入。蜜雪核心的原材料均为自主生产。从招股书披露的模式来看,蜜雪的上游面对的是乳制品、糖、植脂末等初级原材料,并在其上游供应链端,进行杀菌、调配、包装等处理后,标准化处理后投入到门店端,且值得注意的是,固体饮料、风味饮料浓浆均为常温保存,而非冷链运输,不仅让门店端更标准化,也在很大程度上压缩了物流成本。值得一提的是,蜜雪的核心原料自采最早起于2012年,当年成立了大咖食品有限公司,并在之后2014年投入使用自有物流中心,并在全国推行免运费政策,开始全国化扩张。 蜜雪自有工厂大咖国际,笔者摄将供应链攥在自己手里,可以熨平上游贸易采购成本的短期波动,避免对终端门店产生经营压力。这造成的一个直观现象就是,尽管上游食材成本在涨价,但蜜雪面向下游加盟商的销售单价反而是在降价。根据招股书,蜜雪乳制品、糖类、植脂末等生产性采购均价2021年变动率分别为10.03%、11.46%、5.31%,2022Q1同样有普遍上涨的趋势,但面对下游门店,蜜雪在相应时期的销售均价呈现下降趋势,其中在2021年、2022Q1,风味饮料浓浆销售均价分别下降8.88%、5.05%。这是蜜雪的“常规操作"。蜜雪咖啡子品牌、幸运咖业务总负责人邱腾宇曾告诉36氪未来消费,幸运咖包括蜜雪一直遵循“刀刃向内”原则,总部一旦利用规模优势做大利润,就会把超出的利润以原材料降价的方式给到加盟商,相应在终端下调产品价格,来让利消费者。也因为此,随着门店规模增长,幸运咖的现磨咖啡从最初的10元,降低到5元,但幸运咖的净利润水平,则从2021年的亏损转为2022Q1的盈利状态。

蜜雪自有工厂大咖国际,笔者摄将供应链攥在自己手里,可以熨平上游贸易采购成本的短期波动,避免对终端门店产生经营压力。这造成的一个直观现象就是,尽管上游食材成本在涨价,但蜜雪面向下游加盟商的销售单价反而是在降价。根据招股书,蜜雪乳制品、糖类、植脂末等生产性采购均价2021年变动率分别为10.03%、11.46%、5.31%,2022Q1同样有普遍上涨的趋势,但面对下游门店,蜜雪在相应时期的销售均价呈现下降趋势,其中在2021年、2022Q1,风味饮料浓浆销售均价分别下降8.88%、5.05%。这是蜜雪的“常规操作"。蜜雪咖啡子品牌、幸运咖业务总负责人邱腾宇曾告诉36氪未来消费,幸运咖包括蜜雪一直遵循“刀刃向内”原则,总部一旦利用规模优势做大利润,就会把超出的利润以原材料降价的方式给到加盟商,相应在终端下调产品价格,来让利消费者。也因为此,随着门店规模增长,幸运咖的现磨咖啡从最初的10元,降低到5元,但幸运咖的净利润水平,则从2021年的亏损转为2022Q1的盈利状态。茶饮赚吆喝,蜜雪赚钱

蜜雪诞生于1997年,同一年出生的还有coco都可,尽管有着20余年发展历史,但蜜雪的发展初期坎坷起伏,包括在郑州总部的发展历史墙上,有着类似“拆迁x6”、“副业x19”、“负债x15”等略显夸张的标识。

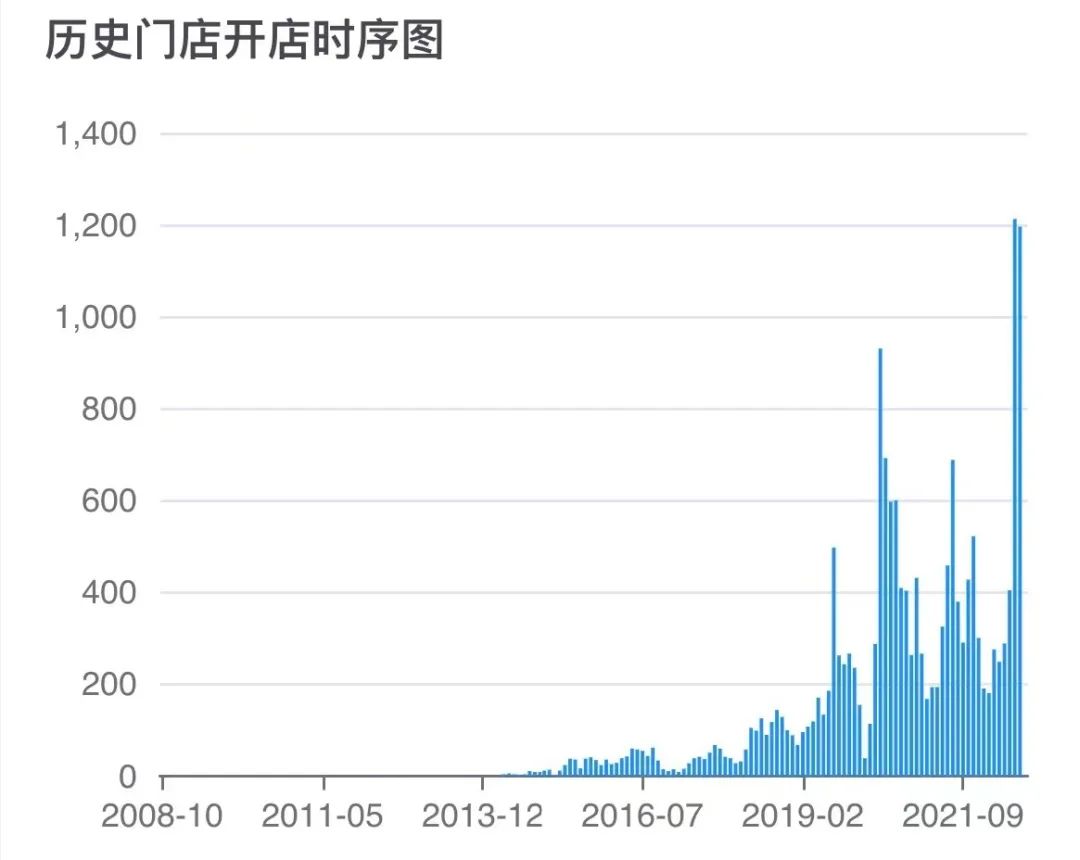

在很长一段时间,蜜雪跟coco都可、一点点相比并不出彩,2019年是一个关键分水岭,当年门店数达到7225家,这之后疫情来临,蜜雪门店规模却继续保持高增长,分别在2020年、2021年进一步增长到1.3万家、2.1万家。

蜜雪冰城历史门店开店时序图,图据窄门餐眼蜜雪的扩张,一部分受益于2019年前后的市场红利。根据美团发布的行业数据报告显示,截至2018年Q3,全国现制茶饮门店数达到41万家,一年增长74%,跟随城市等级下降,门店数增速反而持续上升。不过,这一阶段,更受资本和舆论瞩目的是以喜茶、奈雪为代表的“升级”型茶饮,它们在一二线城市的核心商圈展开激烈竞争,蜜雪所处的是另一个容易被忽略的市场,属于十元以下价格带,以及三线及以下市场,并悄然成了这波市场增长的幕后受益者。一位茶饮行业人士告诉36氪未来消费,茶饮品牌之所以不做10元区间,一部分是因为缺乏供应链基础,一旦降价到10元以内,根本赚不到钱,而当时蜜雪已经尝到了上游供应链的甜头,单店基本处于盈利状态,在10元以内价格带,几乎找不到对手。而后的疫情,对不同价位的茶饮品牌产生了截然不同的影响。今年茶饮市场的一个最大变化是,包括喜茶、奈雪等过去主打高端现制茶饮品牌,纷纷下调产品价格,将产品价格带下探至20元以下区间。喜茶们的这一降价举措,在短期内不会对蜜雪产生直接影响。而是直面古茗、书亦烧仙草、茶百道、沪上阿姨等原本在15元左右价格带的品牌。按照营收规模,蜜雪、古茗和喜茶居于茶饮行业前三名。这三者背后有一个共同的投资方——美团龙珠。对于各个品牌之间接下来的可能竞争,美团龙珠创始合伙人朱拥华婉对36氪表示:“蜜雪的成长一切顺其自然,更重要是希望行业共同繁荣。”而对于此前业界传闻的美团龙珠退出古茗固股东一事,朱拥华则向36氪未来消费称消息不属实,“只是正常架构处理。”可以预见的是,伴随着规模持续扩张,三个品牌过去在各自市场的“和谐局面”,会很快打破。

蜜雪冰城历史门店开店时序图,图据窄门餐眼蜜雪的扩张,一部分受益于2019年前后的市场红利。根据美团发布的行业数据报告显示,截至2018年Q3,全国现制茶饮门店数达到41万家,一年增长74%,跟随城市等级下降,门店数增速反而持续上升。不过,这一阶段,更受资本和舆论瞩目的是以喜茶、奈雪为代表的“升级”型茶饮,它们在一二线城市的核心商圈展开激烈竞争,蜜雪所处的是另一个容易被忽略的市场,属于十元以下价格带,以及三线及以下市场,并悄然成了这波市场增长的幕后受益者。一位茶饮行业人士告诉36氪未来消费,茶饮品牌之所以不做10元区间,一部分是因为缺乏供应链基础,一旦降价到10元以内,根本赚不到钱,而当时蜜雪已经尝到了上游供应链的甜头,单店基本处于盈利状态,在10元以内价格带,几乎找不到对手。而后的疫情,对不同价位的茶饮品牌产生了截然不同的影响。今年茶饮市场的一个最大变化是,包括喜茶、奈雪等过去主打高端现制茶饮品牌,纷纷下调产品价格,将产品价格带下探至20元以下区间。喜茶们的这一降价举措,在短期内不会对蜜雪产生直接影响。而是直面古茗、书亦烧仙草、茶百道、沪上阿姨等原本在15元左右价格带的品牌。按照营收规模,蜜雪、古茗和喜茶居于茶饮行业前三名。这三者背后有一个共同的投资方——美团龙珠。对于各个品牌之间接下来的可能竞争,美团龙珠创始合伙人朱拥华婉对36氪表示:“蜜雪的成长一切顺其自然,更重要是希望行业共同繁荣。”而对于此前业界传闻的美团龙珠退出古茗固股东一事,朱拥华则向36氪未来消费称消息不属实,“只是正常架构处理。”可以预见的是,伴随着规模持续扩张,三个品牌过去在各自市场的“和谐局面”,会很快打破。蜜雪的新曲线在哪里?

中国餐饮的“万店”品牌并不多,但从增速和预期来看,瑞幸、星巴克中国、古茗等一批饮品品牌,很快也将加入进来。

对于蜜雪来说,尽管在今年放开了乡镇市场加盟,但主品牌的规模增长可能即将见顶。

常温物流能力,可以很容易支撑蜜雪触达到全国乡镇市场,但要想在城市占据一席之地,必须通过品质升级,比如用新鲜水果和鲜奶,逐步完成对风味饮料浓浆、植脂末的取代,而这对冷链提出了高要求。

相对于中高端茶饮,蜜雪的冷链建设较晚,直到2021年才在门店推出冷链饮品。从蜜雪的招股书来看,蜜雪此次计划募集资金65亿元,其中生产端的投资占到募集资金的近一半金额,且主要投入于食品加工项目、冷冻水果深加工等方面。

补充冷链之后市场反响明显,但也会抬高物流成本。

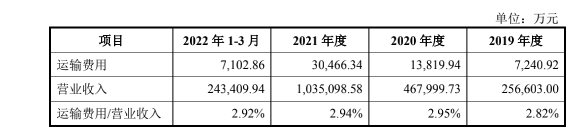

从招股书来看,目前以常温供应链为主的蜜雪,运输费用占营收比例在2019-2022Q1分别为2.82%、2.95%、2.94%、2.92%,尽管整体有升高趋势,但费用比例仍相对稳定。但当冷链成为门店标配,这种物流费用比重会进一步上升。

蜜雪冰城运输费用情况,图据招股书其孵化的幸运咖在2020年开放加盟以来,门店数实现了快速增长,截至今年6月,其门店数已经突破千店大关,且市场同样集中在三线及以下市场,价格带也集中在10元以下,在下沉市场复刻蜜雪的可能。在自己的价格带,蜜雪已经没有对手,市场的进一步发展,会帮他们把雪球越滚越大。但蜜雪的对手们可能不会坐视幸运咖不管,且此前包括喜茶、茶颜悦色、书亦烧仙草等品牌,已经通过投资或者直接孵化的方式进入咖啡赛道,这会将饮品市场的竞争推到新的高度。

蜜雪冰城运输费用情况,图据招股书其孵化的幸运咖在2020年开放加盟以来,门店数实现了快速增长,截至今年6月,其门店数已经突破千店大关,且市场同样集中在三线及以下市场,价格带也集中在10元以下,在下沉市场复刻蜜雪的可能。在自己的价格带,蜜雪已经没有对手,市场的进一步发展,会帮他们把雪球越滚越大。但蜜雪的对手们可能不会坐视幸运咖不管,且此前包括喜茶、茶颜悦色、书亦烧仙草等品牌,已经通过投资或者直接孵化的方式进入咖啡赛道,这会将饮品市场的竞争推到新的高度。本文转载自36氪未来消费(ID:lslb168),已获授权,版权归36氪未来消费所有,未经许可不得转载或翻译。

白皮书现货发布,火热售卖中

8月24日,CBNData历时5个月、携手27家数据研究机构、集合5031位受访者、汇聚100+专家意见、沉淀【23万字】的《2022中国新消费品牌增长力白皮书》正式发售!

此外,扫描下方二维码,还可进入专属社群,领取10元白皮书直减券,解锁群友专享价。

转载第一财经商业数据中心原创稿件,请于文首标明来源、作者,并保持文章完整性。非第一财经商业数据中心原创稿件,未经许可,任何人不得复制、转载、或以其他方式使用。如需转载或以其他方式使用稿件内容,请联系CBNData客服DD-4(微信ID:CBNDataDD4)