75%毛利背后,丸美的忧患

目前“以价换量”的产品组合能够支撑集团多久的增长?

未开始

2024年,是丸美股份史上最重要也是最拧巴的一年。一方面,根据已经公布的前三季度财报,丸美以19.52亿元位居国内美妆上市榜单第七,进步斐然;另一方面,在最近的双十一中,丸美在抢跑期还位列抖音美妆排名第二,却又在全周期的销售榜单中失守前十。75%毛利背后

2024年前三季度,丸美实现营收19.52亿元,同比增长27.07%;归母净利润增长37.38%至2.39亿元,毛利率为74.64%,去年同期毛利率为70.83%。丸美不断交出盈利双增的成绩单,得益于其产品均价的上涨和原材料成本下降。丸美旗下产品主要分为眼部、护肤、洁面以及美容四类。今年以来,相应产品分类均价都有不同程度的上涨,其中护肤类产品涨幅最高,每季度的平均涨幅约为40%。一季度,护肤类产品涨价37.89%至84.1元,其次是洁肤类,同比上涨28.53%至59.56元,眼妆类和美容类则分别上涨15.11%、9.32%至94.24元、74.59元;二季度,丸美产品均价继续上涨。护肤类产品上涨42.21%至90.96元;眼妆类平均售价同比上涨16.41%突破百元,至100.99元;洁肤类也上涨8.06%至55.13元;美容类则担任购物节降价冲量的角色,同比下降15.14%至59.14元;三季度,丸美维持了涨价趋势。护肤类产品上涨43.07%至99.45元,洁肤类产品和眼妆类产品则上涨11.22%、9.49%至61.75%元、99.33元;美容类产品同比下降16.55%至63.45元。丸美的涨价翻红背后,主要依靠对热门成分重组胶原的绑定。2021年起,丸美推出重组蛋白小金针,作为发展的核心产品,原料方面,采用的是人体同源嵌合型重组双胶原蛋白,包含I型和Ⅲ胶原;2024年,丸美在此基础上对产品进行了更新换代,在原有基础上,采用毕赤酵母体系,具有C-pro扣环结构稳定三螺旋。依靠产品迭代提高毛利率,是美妆品牌惯用的一招鲜吃遍天法则,丸美也不例外。与初代产品相比,二代小金针虽然产品克重没有涨价,但对产品购买规格进行了重新划分,过去2支装产品成为新用户专属限购一份,常规正装产品则仅最低10支起售。除此以外,丸美还组建出重组胶原产品矩阵,在国货美妆市场中,这些产品的定价并不算低。以丸美重组双胶原眼霜为例,其定价为508元/18ml,高于重组胶原企业巨子生物旗下可丽金眼霜359元/20ml的定价。

图:丸美旗下应用重组胶原原材料的产品,来源:民生证券研究院

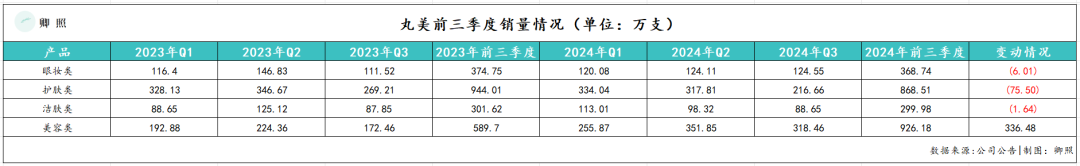

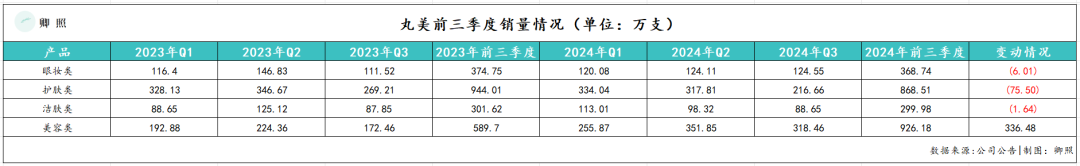

这种高定价模式并非全然被消费者所接受,今年前三季度,丸美眼部、护肤及洁肤类产品的销量均较去年同期有所下滑,其中眼部产品销量减少6万支,护肤类减少75.5万支,洁肤类减少1.64万支。 如此,也就不难理解,在比价环节缺乏优势的丸美,为何会失守购物节了。反观成本端,虽然丸美在C端产品不断提价,但其原材料成本却在下滑。信息显示,丸美所有的主要原材料为添加剂、水溶保湿剂、乳化剂等,在今年前三季度总体都呈现出下降的趋势。价格和成本共同作用下,将丸美的毛利率推至74.64%,接近在业绩报告会上丸美认为的美妆毛利75%的上限。

如此,也就不难理解,在比价环节缺乏优势的丸美,为何会失守购物节了。反观成本端,虽然丸美在C端产品不断提价,但其原材料成本却在下滑。信息显示,丸美所有的主要原材料为添加剂、水溶保湿剂、乳化剂等,在今年前三季度总体都呈现出下降的趋势。价格和成本共同作用下,将丸美的毛利率推至74.64%,接近在业绩报告会上丸美认为的美妆毛利75%的上限。丸美的忧患

2024年前三季度,丸美销售费用达到10.7亿元,占营收的比重为54.87%,同比增速为34.89%,比营收增速高出近8个百分点,形成ROI倒挂。财务报告中,丸美也坦诚,“线上竞争激烈,流量成本高涨同时公司坚定品牌建设和科学传播投入所致”。换言之,基本盘在线上的丸美,并没有像前辈珀莱雅或巨子生物那样吃尽流量红利,反而碰上了水涨船高的流量费用,但遇上打多肽和重组胶原原料的品牌概念,也只能硬着头皮往前趟。线上方面,丸美从2020年3月更换丸美天猫旗舰店TP为美妆代运营龙头壹网壹创,2021年才自建电商团队真正发力线上自营,比珀莱雅足足晚了四年。到2023年2月,丸美设立了以天猫为代表的货架电商部、以抖快为代表的自播电商部和达播电商部,并配齐业务负责人和团队,至此,丸美电商业务调整完毕,线上渠道效率才逐步凸显。目前,丸美实行均衡运营策略来分散风险,根据线上线下销售场景和人群画像推演出不同货盘,且不同平台各有侧重,截至2023年3月,线上线下产品区分度达60%-70%,领先美妆行业竞品公司。具体看来,线上渠道方面,丸美在1)天猫主推小红笔眼霜、小金针次抛等大单品,争夺存量需求;2)抖快则基于视频内容和用户标签进行精准推荐,主要侧重于售卖套组。丸美在投资者调研会表示,线上客群主要系25-35岁人群,客单价主要落在200-300价格区间。线下渠道方面,3)CS、百货渠道主推晶致赋颜奢宠、鸢尾鎏金等高定系列,锚定35-50岁消费客群,客单价落在500-600区间(投资者调研会);4)KKV与商超渠道主推低价小份单品,如重组胶原次抛精华2只装等。为了强调做线下的决心,丸美CEO孙怀庆在2024年丸美股份总经理会议上表示,“对丸美而言,电商是增长引擎,百货是品牌高地,日化CS渠道是基本盘,美容是专业底盘,新零售是业务新盘”。但可惜的是,截至今年上半年,丸美线下营收占比仅15.66%,还很难承担起分散线上流量趋贵侵蚀利润,担任集团基本盘的重担。目前“以价换量”的产品组合能够支撑集团多久的增长?届时,主动寻找熟龄客群的丸美,能否把线下日化CS渠道培养成基本盘?恐怕只有交给“姐姐”们回答。本文转载自卿照(ID:qingzhaomeizhaung),已获授权,版权归卿照所有, 未经许可不得转载或翻译。

《2023中国消费品牌增长力白皮书》现货热销中,398元包邮到家!

2023年,是中国的消费提振年,也是中国消费品牌在整体复苏态势下的重启之年。虽然疫情的影响逐渐褪去,但时代给予品牌的挑战并未消减半分。2023年上半年外企高管的“访华潮”再次印证了中国这块市场的吸引力和重要性,这也意味着中国消费企业已进入全面竞争的新阶段。

中国消费品牌究竟该如何理解环境变化带来的挑战和风险?如何识别与捕捉各个要素释放出的信号?又如何在谨慎应变中实现韧性生长?

从“看长”“向真”再到“应变”,历时130+天,CBNData重磅输出《2023中国消费品牌增长力白皮书》(以下简称《白皮书》),共计超20万字,现货正在热销中!点击此处或下方图片即可购买,包邮到家!

版权提示

转载第一财经商业数据中心原创稿件,请于文首标明来源、作者,并保持文章完整性。非第一财经商业数据中心原创稿件,未经许可,任何人不得复制、转载、或以其他方式使用。如需转载或以其他方式使用稿件内容,请联系CBNData客服DD-4(微信ID:CBNDataDD4)