在收购堡狮龙四年多后,李宁家族控股的非凡领越计划将这家老牌港资品牌私有化。根据公告,非凡领越建议以协议安排方式将堡狮龙私有化,代价为每5股获发1股非凡领越股份。计划生效后,非凡领越拥有堡狮龙全部已发行股本,同时堡狮龙将向港交所申请撤销股份上市地位。非凡领越「入股」四年,亏损依然是堡狮龙逃不开的难题,《联商网》查阅发现,2021年至2023年,堡狮龙分别亏损3.4亿港元、1.32亿港元、2.23亿港元,今年上半年,堡狮龙亏损约0.52亿港元。堡狮龙不是今年第一家退市的服饰企业,今年3月,有着“A股运动品牌第一股”之称贵人鸟宣布退市,更早之前,休闲品牌拉夏贝尔、搜于特先后退市。对潮牌“捂紧了钱包”的消费者,将预算花在了“运动服饰”上,安踏体育、李宁、特步国际、361度等品牌营收均取得增长,甚至创造出历史新高。面对「理性消费」的顾客,今年上半年服饰企业究竟表现如何?头部企业是如何持续增长的,「下滑」的企业又将如何寻找新增长路线,《联商网》选取了66家服饰上市公司上半年表现,一窥究竟。3成企业亏损

2024年上半年,66家服饰上市公司实现营收1584.41亿元,比2023年同期的1550.36亿元增加34.05亿元;实现净利润202.04亿元,比去年同期的177.85亿元增加24.19亿元。其中,榜单前十名企业实现营收1056.5亿元,约占营收总额的67%,而前十名企业净利润更是达到了172.09亿元,约占利润总额的85%。这十家企业分别是安踏(337.35亿元)、李宁(143.45亿元)、鄂尔多斯(134.11亿元)、海澜之家(113.7亿元)、特步国际(72.03亿元)、森马服饰(59.55亿元)、雅戈尔(57.11亿元)、九兴控股(54.73亿元)、361度(51.41亿元)及赢家时尚(33.06亿元)。其中,安踏、李宁、鄂尔多斯、海澜之家上半年营收超百亿,安踏超300亿。 1、图表为不完全统计,榜单按企业营收排名,数据来源为各上市公司财报2、图表货币单位为人民币,标*为港元、美元转化为人民币后的约值,转换时间为10月15日从整个榜单看,上半年66家服饰上市公司中有20家出现亏损,约占总数的30%;营收、净利双线同比增长(包括亏损收窄)的有18家,约占总数的27%;而营收、净利双下降(包括亏损扩大)的则有28家,约占总数的42%,这也意味着超四成企业营收、净利润双线下滑。李宁、海澜之家、遥望科技、报喜鸟、九牧王、汇洁股份、歌力思、慕尚集团、哈森股份、万里马10家企业上半年增收不增利;思捷环球、天创时尚、堡狮龙国际、起步股份、米格国际控股以及步森股份亏损收窄;遥望科技、安奈儿、虎都、美尔雅、摩登大道亏损扩大;奥康国际、安正时尚、安莉芳控股、哈森股份、雪松发展、日播时尚、万里马、中胤时尚、金发拉比盈转亏;上半年,服饰上市公司中有46家企业实现盈利,其中安踏最赚钱,2024年上半年,安踏实现净利润77.21亿元,紧随其后的则为李宁(19.52亿元)和雅戈尔(18.65亿元),上半年净利润超10亿元的还有海澜之家(16.36亿元)、鄂尔多斯(10.06亿元)。而亏损最严重的企业则为遥望科技,2024年上半年,遥望科技亏损2.19亿元,遥望科技在公告中指出,亏损主要是因为上半年公司进一步收缩鞋履业务规模,使得收入同比大幅下滑,虽然毛利率已基本修复,但由于基础运营费用仍相对较高,导致经营亏损,加上计提存货跌价和坏账准备等资产减值,对公司利润造成一定负面影响。再加上杭州遥望X27 PARK等直播运营基地等新消费项目前期成本持续摊销,作为公司重要战略项目,预计前期投入的大量人力、物力需要一定时间随产能释放逐步得到平衡。净利润增长最快的则是美邦服饰,根据公告,上半年美邦服饰实现净利润7678万元,与去年同期的1026万元相比,增长了648.07%,不过值得注意的是,美邦服饰净利润大幅增长是因为重大资产出售。根据美邦服饰公告,2023年12月21日美邦服饰将江西省南昌市东湖区胜利路时代广场店铺以1.7亿元价格出售给雅戈尔,这为美邦贡献了5853.25万元净利润,约占美邦上半年利润总额的76.23%。

1、图表为不完全统计,榜单按企业营收排名,数据来源为各上市公司财报2、图表货币单位为人民币,标*为港元、美元转化为人民币后的约值,转换时间为10月15日从整个榜单看,上半年66家服饰上市公司中有20家出现亏损,约占总数的30%;营收、净利双线同比增长(包括亏损收窄)的有18家,约占总数的27%;而营收、净利双下降(包括亏损扩大)的则有28家,约占总数的42%,这也意味着超四成企业营收、净利润双线下滑。李宁、海澜之家、遥望科技、报喜鸟、九牧王、汇洁股份、歌力思、慕尚集团、哈森股份、万里马10家企业上半年增收不增利;思捷环球、天创时尚、堡狮龙国际、起步股份、米格国际控股以及步森股份亏损收窄;遥望科技、安奈儿、虎都、美尔雅、摩登大道亏损扩大;奥康国际、安正时尚、安莉芳控股、哈森股份、雪松发展、日播时尚、万里马、中胤时尚、金发拉比盈转亏;上半年,服饰上市公司中有46家企业实现盈利,其中安踏最赚钱,2024年上半年,安踏实现净利润77.21亿元,紧随其后的则为李宁(19.52亿元)和雅戈尔(18.65亿元),上半年净利润超10亿元的还有海澜之家(16.36亿元)、鄂尔多斯(10.06亿元)。而亏损最严重的企业则为遥望科技,2024年上半年,遥望科技亏损2.19亿元,遥望科技在公告中指出,亏损主要是因为上半年公司进一步收缩鞋履业务规模,使得收入同比大幅下滑,虽然毛利率已基本修复,但由于基础运营费用仍相对较高,导致经营亏损,加上计提存货跌价和坏账准备等资产减值,对公司利润造成一定负面影响。再加上杭州遥望X27 PARK等直播运营基地等新消费项目前期成本持续摊销,作为公司重要战略项目,预计前期投入的大量人力、物力需要一定时间随产能释放逐步得到平衡。净利润增长最快的则是美邦服饰,根据公告,上半年美邦服饰实现净利润7678万元,与去年同期的1026万元相比,增长了648.07%,不过值得注意的是,美邦服饰净利润大幅增长是因为重大资产出售。根据美邦服饰公告,2023年12月21日美邦服饰将江西省南昌市东湖区胜利路时代广场店铺以1.7亿元价格出售给雅戈尔,这为美邦贡献了5853.25万元净利润,约占美邦上半年利润总额的76.23%。门店净减少1034家

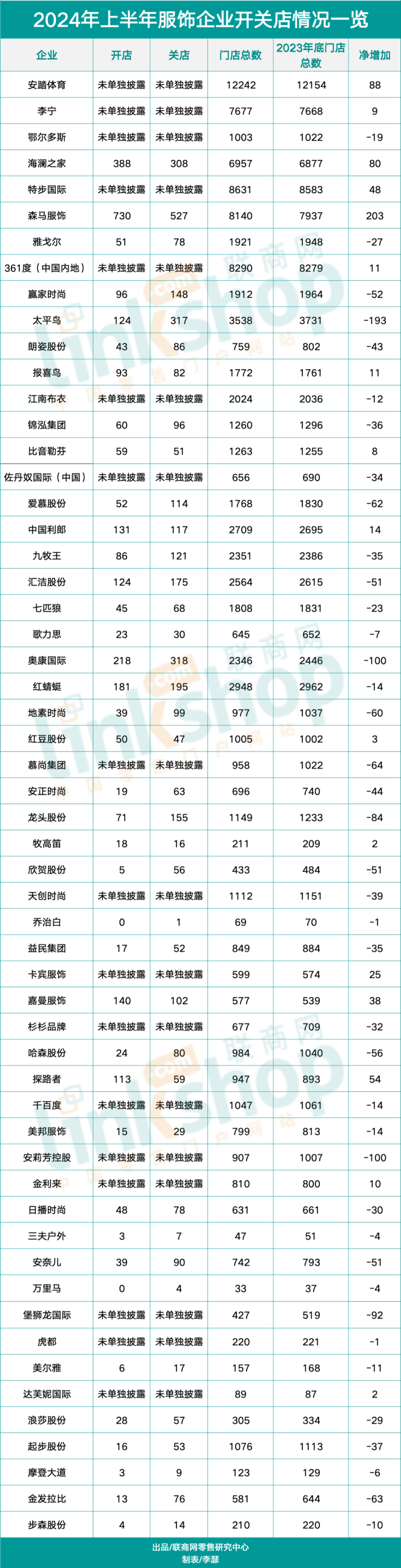

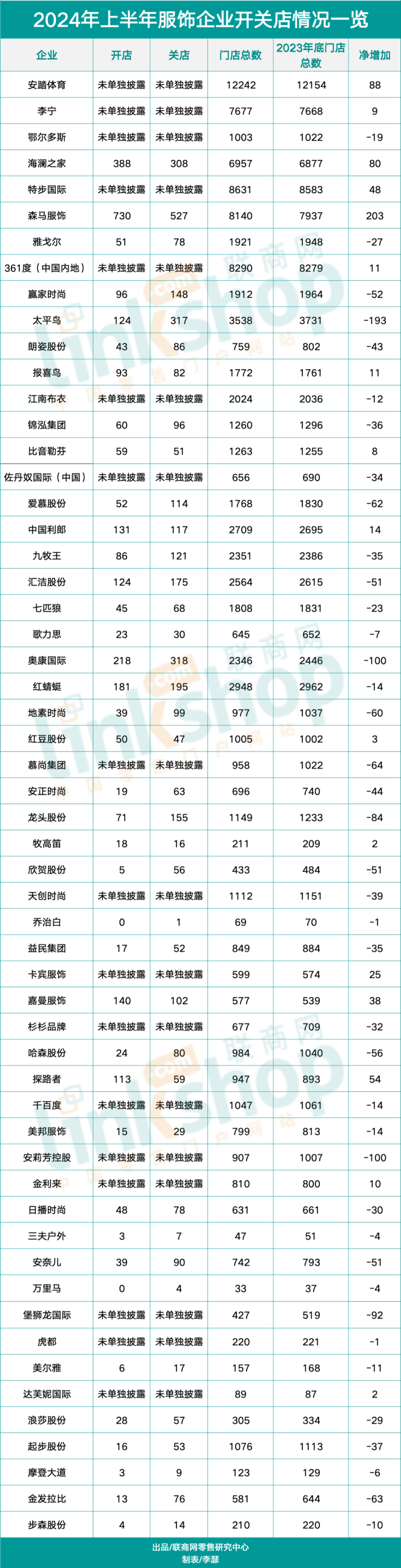

从开关店方面来看,一个显而易见的举措是品牌在开店上更加谨慎,关店则更果断,更多品牌通过关闭亏损店铺来保住自身净利润。以堡狮龙为例,堡狮龙在今年公告中指出,亏损收窄原因之一就是关闭低效店铺,“关闭低效店铺,优化销售渠道”也成为服饰企业近年来在财报中频频提及的词语组合。《联商网》查阅发现,66家服饰上市公司中有56家披露了门店布局情况。截至2024年6月30日,56家上市公司拥有门店总数为104631家,而2023年年底该数字为105665家,这意味着今年上半年56家服饰上市公司门店数量净减少1034家。 从门店数量上看,安踏体育是目前服饰上市公司中门店总数唯一突破1万家的企业,《联商网》查阅发现,截至今年6月30日,安踏体育门店总数为12242家,比2023年底的12154家净增加88家。此外,特步国际、361度(中国内地)以及森马门店数量也已经突破8000家,其中特步国际门店数量为8631家,361度门店总数为8290家,森马门店总数则为8140家。56家上市公司中有39家公布了开关店细节,具体来看:2024年上半年39家企业合计开出门店3175家,合计关闭门店3995家,上半年,森马服饰开店最为「凶猛」,旗下品牌合计开出770家门店,关闭门店最多的也是森马服饰,上半年合计关闭527家门店。值得注意的是,更能展示全品类的「大店模式」正在成为品牌布局的重点。以森马为例,2024年上半年,森马在全国推广“新森马”模型,并且扎起杭州工联大厦开出首家旗舰店,除了产品涵盖成人装、儿童、鞋品及内衣配件品类外,门店设有互动体验专区和开展丰富的社群体验活动,森马在公告中指出,森马店铺新形象深受业内甲方欢迎,受邀入驻更多优质项目、优选位置,截至2024上半年,新森马已开设超过200家门店。另一休闲服饰巨头太平鸟也在强化「大店布局」,今年5月,首家太平鸟品牌旗舰店在宁波核心地标天一广场开业,太平鸟称公司聚焦门店经营质量提升和盈利能力改善,持续关闭低效门店,经营重点转向提升终端品牌形象和门店坪效。同时更加清晰渠道的价值定位和经营拓展重点区域,围绕“降楼层、扩面积、提坪效”的渠道发展原则,为公司未来高质量增长调整好渠道结构。

从门店数量上看,安踏体育是目前服饰上市公司中门店总数唯一突破1万家的企业,《联商网》查阅发现,截至今年6月30日,安踏体育门店总数为12242家,比2023年底的12154家净增加88家。此外,特步国际、361度(中国内地)以及森马门店数量也已经突破8000家,其中特步国际门店数量为8631家,361度门店总数为8290家,森马门店总数则为8140家。56家上市公司中有39家公布了开关店细节,具体来看:2024年上半年39家企业合计开出门店3175家,合计关闭门店3995家,上半年,森马服饰开店最为「凶猛」,旗下品牌合计开出770家门店,关闭门店最多的也是森马服饰,上半年合计关闭527家门店。值得注意的是,更能展示全品类的「大店模式」正在成为品牌布局的重点。以森马为例,2024年上半年,森马在全国推广“新森马”模型,并且扎起杭州工联大厦开出首家旗舰店,除了产品涵盖成人装、儿童、鞋品及内衣配件品类外,门店设有互动体验专区和开展丰富的社群体验活动,森马在公告中指出,森马店铺新形象深受业内甲方欢迎,受邀入驻更多优质项目、优选位置,截至2024上半年,新森马已开设超过200家门店。另一休闲服饰巨头太平鸟也在强化「大店布局」,今年5月,首家太平鸟品牌旗舰店在宁波核心地标天一广场开业,太平鸟称公司聚焦门店经营质量提升和盈利能力改善,持续关闭低效门店,经营重点转向提升终端品牌形象和门店坪效。同时更加清晰渠道的价值定位和经营拓展重点区域,围绕“降楼层、扩面积、提坪效”的渠道发展原则,为公司未来高质量增长调整好渠道结构。寻找新增长动力

尽管56家服饰企业上市公司交出的「答卷」高于去年同期,但是寻找新增长路径,保持稳定增长甚至如何扭亏为盈,依然是摆在所有企业面前的难题。

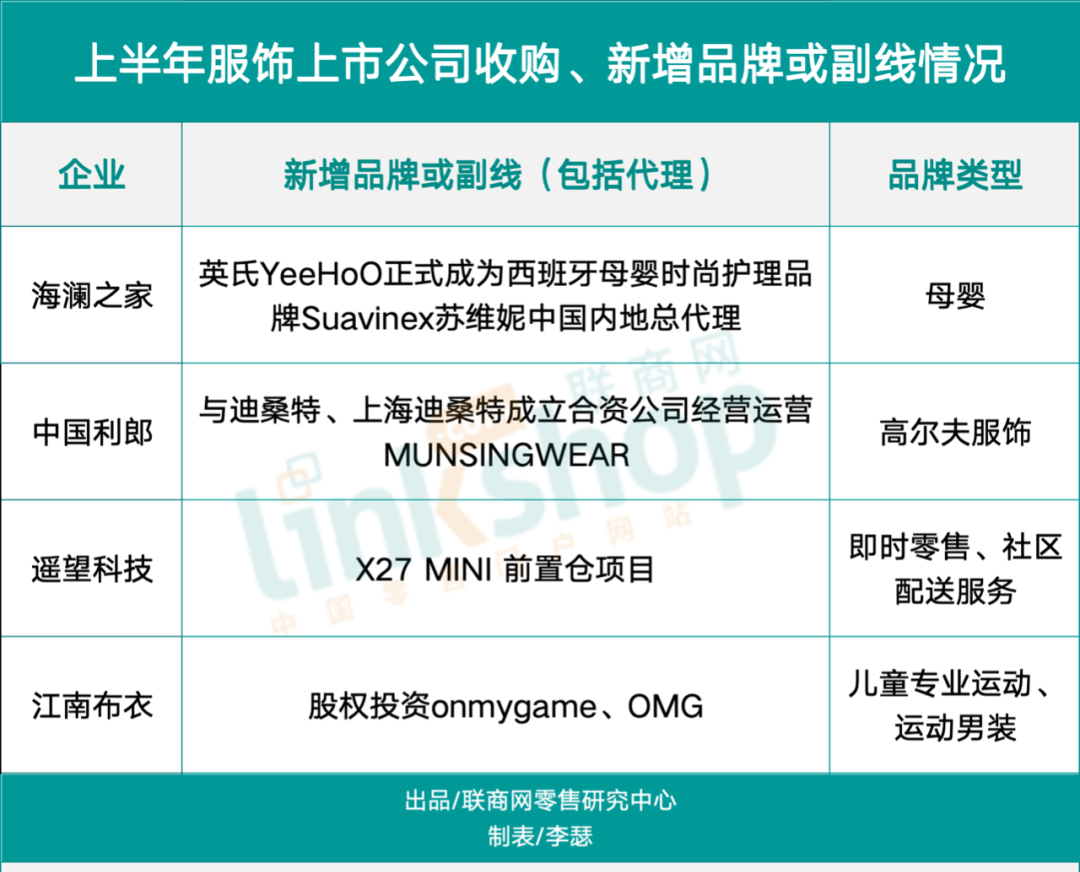

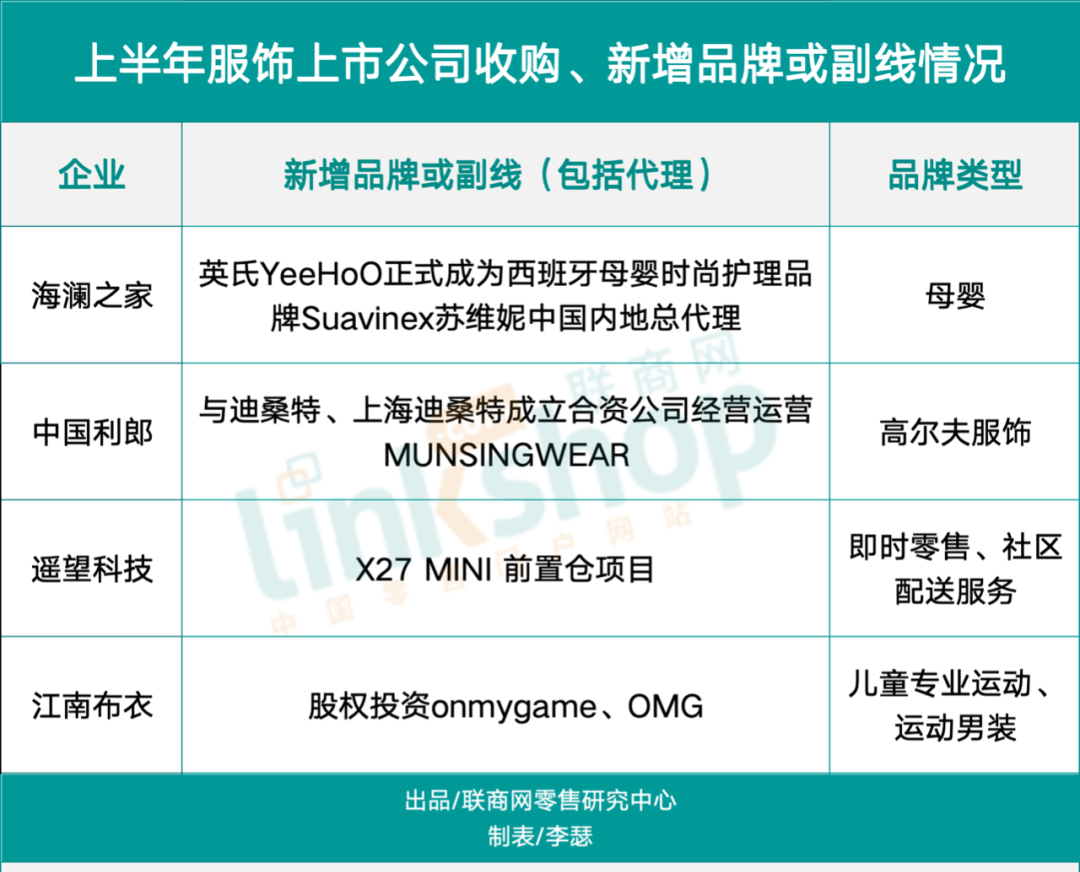

转型、出海、拓宽业务线、强化会员服务……寻找新增长动力的服饰企业在上半年异常活跃,利用「赛道转换」来强化自身竞争力。首先就是以美邦、红蜻蜓为代表的服饰企业瞄上了「户外赛道」。美邦服饰在公告中指出,上半年,metersbonwe品牌转型为潮流户外风格,创始人周成建重返一线,提出了5.0新零售模式,转型策略中,美邦将品牌定位从“潮流休闲”转向“潮流户外”,并进行logo升级,顺应国民趋势提升品牌形象和市场竞争力。这一转型不仅涉及产品定位的调整,也包括了构建全新的零售模式,即通过线上线下无缝对接的全域O2O商业模式,实现消费者的便捷购买和体验。同样瞄上户外的还有红蜻蜓,红蜻蜓表示将集中资源拓展“轻户外”品类,并在合适时机推出轻户外相关品牌。堡狮龙则计划以“骑行运动”为核心进行品牌重塑。业绩承压的潮流、鞋履品牌们,打算转型户外「掘金」,而位于头部的运动品牌们,则开始去海外寻找「新增长」。《联商网》统计发现,今年上半年,安踏体育、361度、海澜之家、遥望科技、中国利郎等品牌加速布局海外市场。其中安踏体育旗下滑雪品牌迪桑特进入马来西亚,海澜之家进入马尔代夫、肯尼亚,361度和遥望科技则是布局「线上海外市场」,其中361度海外电商独立运营网站今年正式上线运营,遥望科技则组建海外Tik Tok直播运营团队;此外,中国利郎也表示在马来西亚筹组公司,目前海外首店筹备中。 事实上,成功进入新兴国家在一定程度上提升了品牌业绩,品牌也希望以此来提升影响力。海澜之家宣布其海外地区实现主营业务收入1.61亿元,较上年同期增长25.44%。下半年,公司计划在中亚、中东等其他新市场布局落地,进一步提升市场竞争力和国际影响力。此外,服饰企业通过收购、代理、投资等方式扩大业务,进入新领域。海澜之家旗下英氏YeeHoO正式成为西班牙母婴时尚护理品牌Suavinex苏维妮中国内地总代理;中国利郎与迪桑特、上海迪桑特成立合资公司经营运营MUNSINGWEAR,进军高尔夫服饰;江南布衣股权投资onmygame品牌,进军儿童专业运动;遥望科技更是布局X27 MINI前置仓项目,入局即时零售、社区配送服务……服饰品牌们通过入局新赛道来扩充版图,提升影响力。

事实上,成功进入新兴国家在一定程度上提升了品牌业绩,品牌也希望以此来提升影响力。海澜之家宣布其海外地区实现主营业务收入1.61亿元,较上年同期增长25.44%。下半年,公司计划在中亚、中东等其他新市场布局落地,进一步提升市场竞争力和国际影响力。此外,服饰企业通过收购、代理、投资等方式扩大业务,进入新领域。海澜之家旗下英氏YeeHoO正式成为西班牙母婴时尚护理品牌Suavinex苏维妮中国内地总代理;中国利郎与迪桑特、上海迪桑特成立合资公司经营运营MUNSINGWEAR,进军高尔夫服饰;江南布衣股权投资onmygame品牌,进军儿童专业运动;遥望科技更是布局X27 MINI前置仓项目,入局即时零售、社区配送服务……服饰品牌们通过入局新赛道来扩充版图,提升影响力。 除了「向外」发展之外,会员也成为部分企业的增长保障。以江南布衣为例,根据江南布衣最新财报,2024财年江南布衣会员贡献的销售额约占零售总额超八成,集团活跃会员数超55万,较2023财年的51万有着显著增长,会员强劲的江南布衣2024财年营收同比增长17.3%,净利润更是大涨36.5%。

除了「向外」发展之外,会员也成为部分企业的增长保障。以江南布衣为例,根据江南布衣最新财报,2024财年江南布衣会员贡献的销售额约占零售总额超八成,集团活跃会员数超55万,较2023财年的51万有着显著增长,会员强劲的江南布衣2024财年营收同比增长17.3%,净利润更是大涨36.5%。联商网顾问厉玲此前表示,与餐饮相比,服饰算是非刚性消费,用户收缩开支时往往优先选择服装。这就要求企业不应该只注重开新店,还要做好老会员的维护,增加顾客忠诚度,“在消费欲望和消费能力下降的情况下,通过会员服务来增加顾客到店、购买”。

写在最后

联商网特约专栏作者孙裕隆认为:从数据层面看中国服装行业整体的消费规模在今年上半年依然处于微增状态。不过中国商务、男女装及休闲装品牌面临的不仅仅是经济下行期的需求性挑战,核心的挑战源于本身的品牌基因并未建立,过去二十五年的市场红利、人口红利、渠道红利、经济跨越式增长红利下形成的“泡沫化品牌效应”。孙裕隆认为,几乎所有的品牌都没有构建起基本的品牌力,更缺乏根本性的品牌信任度,无论从品牌本身的原创性设计到产业链的深度价值整合,这些品牌中除了休闲品牌美特斯邦威和森马没有高品牌溢价率的虚浮外,剩下无一例外都是围绕高端、高档高仿展开,而过去这些品牌投入最多也最擅长的是什么呢?男装找代言、打广告,女装做形象、强面销。所谓的品牌背后的情绪价值满足,大部分是围绕虚荣心和身份优越感展开,并未真正形成对顾客生活方式与生活品味的深度研究与洞察,产品研发、设计更是高度同质化,大多数服装品牌企业只是把品牌当成一门赚钱的生意在做,并未真正去经营和培育品牌,缺乏品牌价值本身便成为了这些品牌最大的瓶颈,没有品牌力加持的品牌被替代是一个必然问题。不过孙裕隆也指出,这也意味着中国服装行业进入一个新的发展期,能成为品牌的服装企业一定是极少数具有品牌信仰与深度追求的企业,未来中国服装行业的消费绝大多数要回归基本功能性的性价比时代。本文转载自新零售(ID:ixinlingshou),已获授权,版权归新零售所有,未经许可不得翻译或转载。

《2023中国消费品牌增长力白皮书》现货热销中,398元包邮到家!

2023年,是中国的消费提振年,也是中国消费品牌在整体复苏态势下的重启之年。虽然疫情的影响逐渐褪去,但时代给予品牌的挑战并未消减半分。2023年上半年外企高管的“访华潮”再次印证了中国这块市场的吸引力和重要性,这也意味着中国消费企业已进入全面竞争的新阶段。

中国消费品牌究竟该如何理解环境变化带来的挑战和风险?如何识别与捕捉各个要素释放出的信号?又如何在谨慎应变中实现韧性生长?

从“看长”“向真”再到“应变”,历时130+天,CBNData重磅输出《2023中国消费品牌增长力白皮书》(以下简称《白皮书》),共计超20万字,现货正在热销中!点击此处或下方图片即可购买,包邮到家!

转载第一财经商业数据中心原创稿件,请于文首标明来源、作者,并保持文章完整性。非第一财经商业数据中心原创稿件,未经许可,任何人不得复制、转载、或以其他方式使用。如需转载或以其他方式使用稿件内容,请联系CBNData客服DD-4(微信ID:CBNDataDD4)